2018年,有关我国A股和H股上市公司披露ESG报告的相关监管政策及阶段性文件陆续出台,对上市公司披露ESG报告提出日益严格且明确的要求。6月,A股纳入MSCI中国指数,被纳入的上市公司将自动接受MSCI ESG评级,更引发我国上市公司的广泛关注,开始探索改进既往CSR报告(或可持续发展报告)披露,向ESG报告模式转变。与此同时,我国上市公司ESG报告披露逐渐从自愿性披露向自主性、高水平披露推进,这也为我国ESG投资发展奠定信息基础,进而倒逼上市公司不断加强管理企业经营带来的环境和社会影响,促进我国生态文明建设。

1

关于ESG报告披露

A股

2018年7月,上海证券交易所(简称“上交所”)、深圳证券交易所(简称“深交所”)制定ESG报告指引,并进入征求意见阶段。

2018年9月,中国证监会正式发布新版《上市公司治理准则》,确立了ESG信息披露基本框架:明确“利益相关者、环境保护与社会责任”、“信息披露与透明度”以及企业治理相关内容。

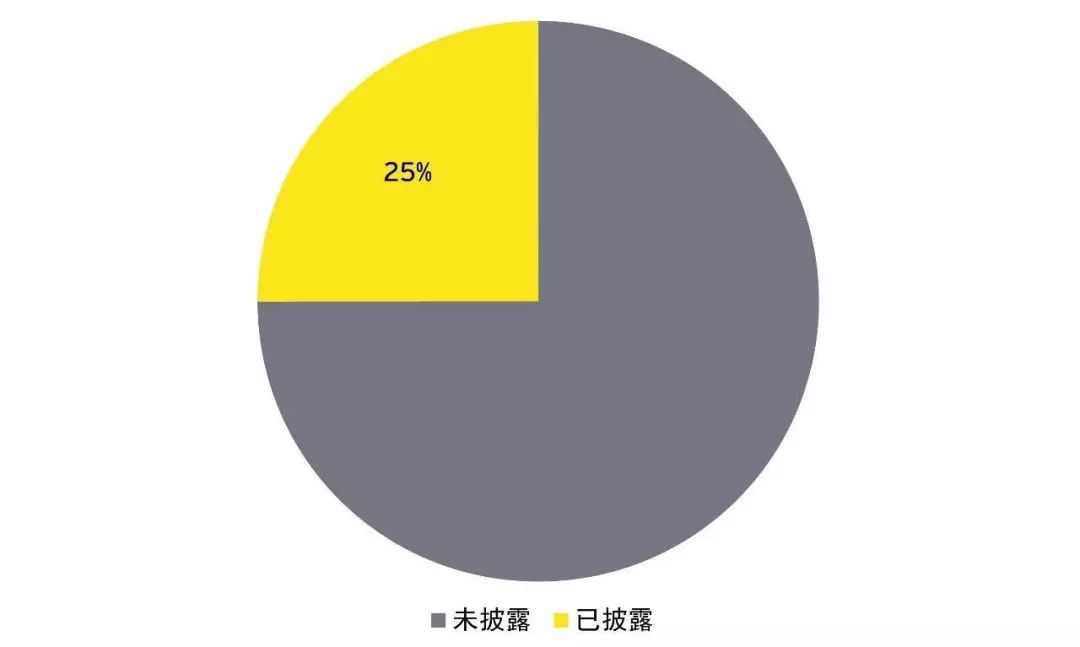

统计数据显示,2018年共有856家A股上市公司披露其年度CSR报告,较上年增长64家,有78家公司首次披露其社会责任报告。截至2018年8月16日,A股上市公司3543家。仅有约四分之一的A股上市公司发布了CSR报告,A股上市公司整体披露比例仍处于较低水平。

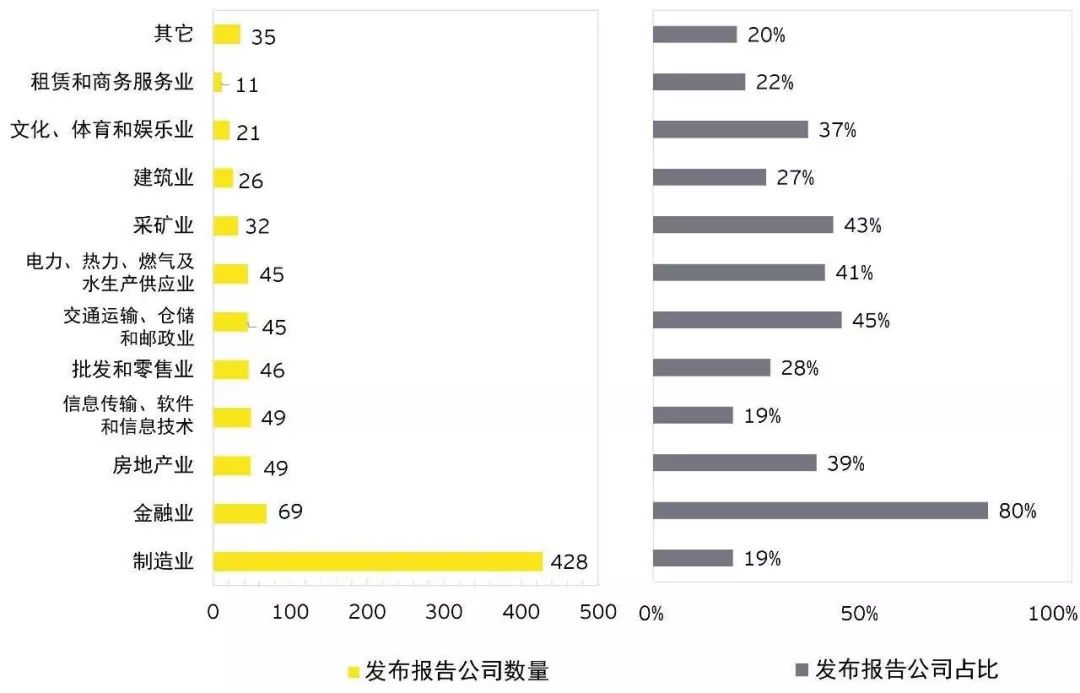

进一步对这856份CSR报告按照行业分析发现:制造业428份,披露报告数量最多;接下来依次是金融业69份,房地产业49份,信息传输、软件和信息技术业49份,批发和零售业46份,交通运输、仓储和邮政业45份,电力、热力、燃气及水生产供应业45份,采矿业32份,建筑业26份,文化、体育和娱乐业21份,租赁和商务服务业11份,其他行业35份。从“发布报告公司占比”分析发现,金融业整体披露水平最高,达到80%,遥遥领先其他行业;制造业虽然公司数量占首位,但是“发布报告的公司”占比最低,只有19%。

在对上市公司开展CSR报告审验(鉴证)进行分析发现:

-

“报告审验”在本部分指标中履行比例最低,由于没有强制要求且执行成本较高,只有极少数企业(以国企为主)聘请第三方对其社会责任报告进行审验,这导致超九成报告缺乏第三方审验。对投资人而言,上市公司的CSR报告实施了报告审验,数据将更可靠。

-

研究报告显示,全球大型企业的CSR报告认证的比例是在增加的,特别是全球最大的250家企业(G250),63%的企业为CSR报告聘请第三方审验。

-

我国很多企业并不是太重视CSR报告审验,大部分理由是:成本增加且增值不大。有的企业从品牌宣传、增加可信度的角度考虑,会用另一种替代方法,即第三方点评(或专家点评),即邀请CSR业界或行业内的专家、学者或政府官员对CSR报告做一个评论。

-

据不完全统计,目前全球只有丹麦、法国和瑞典三个国家对企业社会责任报告审验进行了强制性要求。丹麦自2009年起约1,100家国有公众公司需要披露经过第三方审验的可持续发展信息。法国从2001年起要求公众公司对其披露的环境信息进行第三方审验。瑞典自2008年开始要求企业发布已审验的可持续发展报告。

-

我国还处于自愿审验阶段。

H股

2018年5月,香港联合交易所(“联交所”)发布《有关2016/2017年发行人披露环境、社会及管治常规情况的报告》:发行人若有仅部分披露,或未披露而没提供审慎考虑的理由等披露不足情况,等同违反《上市规则》;上市公司必须将持份者纳入重大性议题判定过程,并在报告中对该过程进行披露。

2018年11月,联交所发布《如何编备环境、社会及管治报告?环境、社会及管治汇报指南》。

2018年,H股上市公司发布ESG报告合计近2000份,约90%H股上市公司发布ESG报告;2017年,约75%H股上市公司实现首次发布ESG报告。

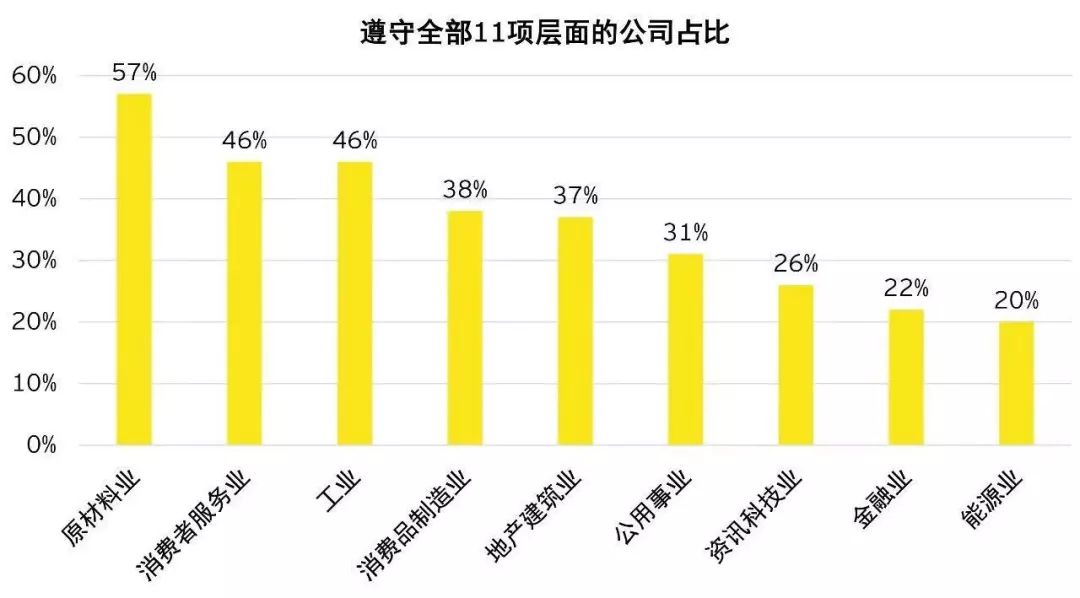

根据联交所《有关2016/2017年发行人披露环境、社会及管治常规情况的报告》,联交所按照行业分布比例随机抽取了400家上市公司,覆盖原材料业、消费者服务业、工业等11个行业,对这些行业的上市公司的ESG报告进行审阅和分析,并汇总了相关常见问题。从遵守议题的数量来看,遵守全部 11 项议题的发行人占比最高的三个行业分别为原材料业 (57%)、消费者服务业 (46%) 及工业 (46%),而占比最低的则为能源业 (20%)、金融业(22%) 及资讯科技业 (26%)。由于综合企业及电讯业的样本发行人数目不多,故没有纳入这个分析。

2

关于ESG评级

2018年6月,A股纳入明晟MSCI中国指数,被纳入的发行人将自动接受MSCI ESG评级。2019年美东时间2月28日,MSCI决定将现有大盘A股在MSCI指数基准指数中的纳入因子由5%提高至20%,未来将涵盖253只A股大盘股、168只A股中盘股。

2018年9月,全球第二大指数公司富时罗素宣布正式将中国A股纳入富时罗素新兴市场指数。

所谓ESG指数,是依据企业的ESG表现,对上市公司的股价加权汇总,并通过ESG表现较好的上市公司赋予更大权重,反映具有可持续发展能力的企业股价的总体变化。MSCI作为全球影响力最大的指数供应商,相关机构预计2019年被动增量资金可能达到5500亿左右。

A股上市公司一方面面临大量海外资金的进入,另一方面也将面临更加严峻的ESG信息披露挑战:被纳入的上市公司将自动接受MSCI ESG评级,不接受者会被剔除指数名单。MSCI ESG评级是MSCI按照行业特点识别企业ESG风险,对公司ESG表现进行的评级。MSCI ESG综合得分将直接影响该股票在所在指数中的权重,进而影响吸引资金量。

以MSCI为代表的指数机构向国内发行人展示了全球范围内ESG最佳实践,更向国内企业展示了国际资本市场的投资标准。以MSCI ESG的全球影响力和权威性为鉴,国际投资人早已拥抱可持续发展理念,积极推动“责任投资”、“ESG投资”,将视野从传统的财务状况、盈利水平和行业发展空间等因素延伸至ESG实践和影响,并将其纳入投资决策考量。

在我国,近年与环境、社会及公司治理相关的绿色指数总规模实现迅速增长,而两只ESG指数自成立以来更获取了明显的超额收益。按照上交所推出的27只绿色指数(剔除其中3只绿色公司债指数)合计总市值规模来看,截至2018 年5月30日已达到139.88万亿,较2014年6月30日的44.12万亿实现了迅速增长,增幅达到219%。

3

关于ESG投资

2018年11月,中国证券投资基金业协会(简称“中国基金业协会”),发布《绿色投资指引(试行)》,对基金管理人开展绿色投资活动进行全面指导和规范。

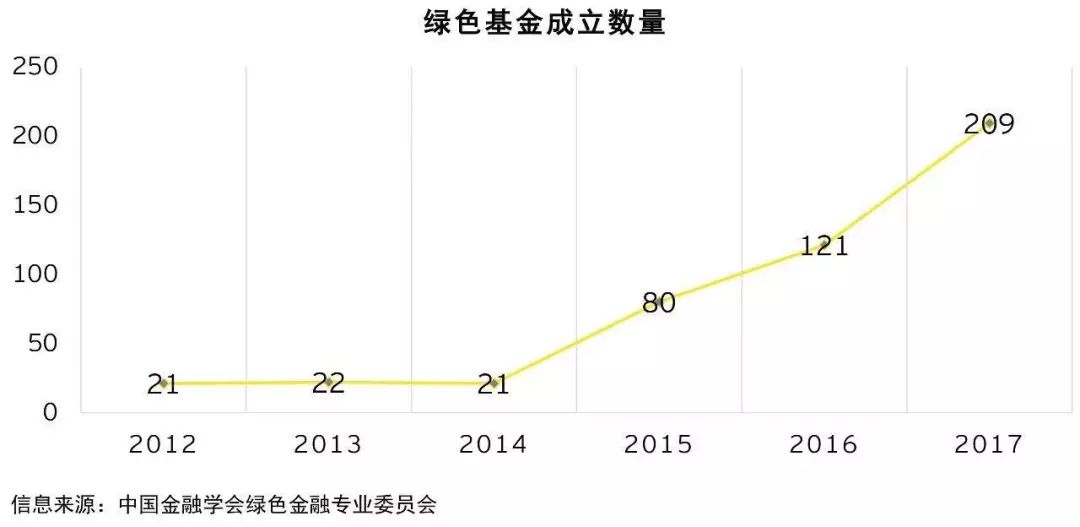

相关研究显示,2017年,在中国基金业协会备案的节能环保、绿色基金数量达209只,相比2016年增长72.72%,持续上升的态势十分明显。按投资领域划分,投资环保产业的基金60只;投资节能产业8只;投资清洁能源领域117只;未明确具体投资产业类型24只。绿色基金受到监管新政影响会出现结构调整。以国务院金融稳定发展委员会的正式设立为代表,随着一系列监管政策的出台,资产管理行业正走向全面规范和强化监管。同时,政策也将对绿色基金的资金来源、结构设计、投资方式等方面带来一定的影响。

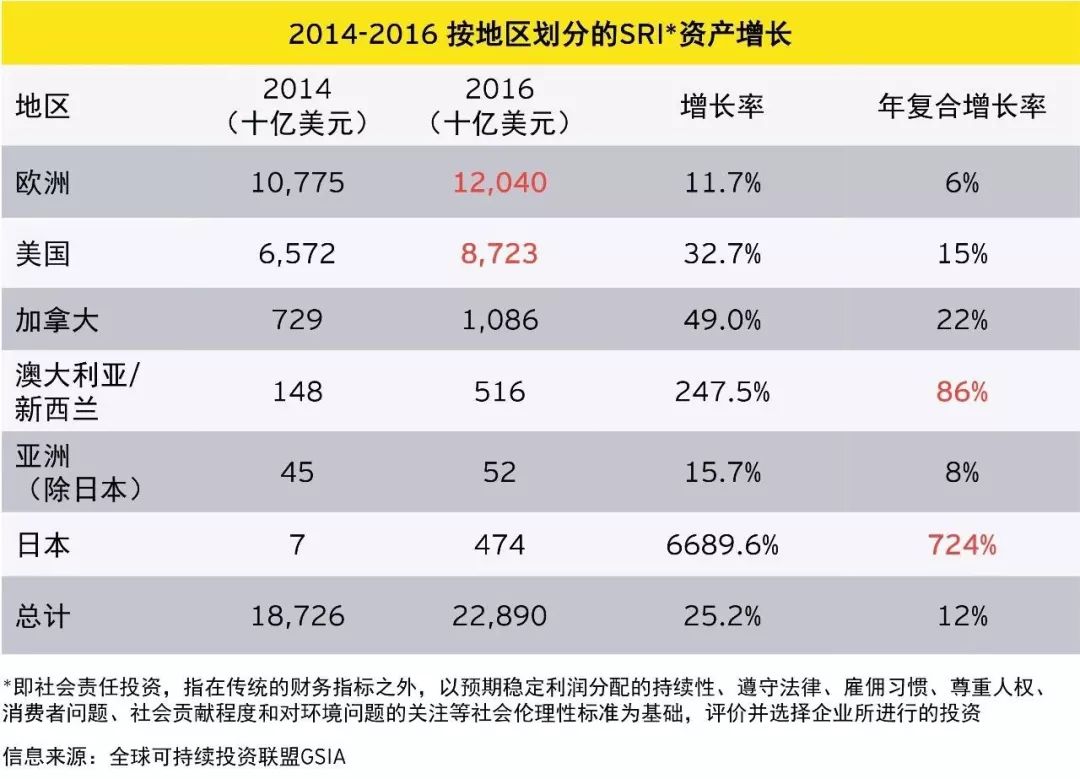

纵观全球,近年来,ESG投资的规模和增速均呈持续稳定增长态势,目前欧洲和美国市场占据全球90%份额。随着各国交易所ESG信息披露环境改善,养老金等机构投资者采用ESG投资比例不断增加,个人投资者尤其是千禧一代对ESG理念认同度持续提升,ESG投资将迎来重要的发展机遇。

根据2017年报告数据,全球责任投资规模达22.89万亿美元,比2014年增长了25%,两年复合增长率为11.9%。其中,欧洲和美国市场规模较大,分别为12万亿美元和8.7万亿美元,占全球的90%。日本、澳大利亚和新西兰是近年来增速较快的地区,日本年复合增长率达到724%,远远高于第二位的澳大利亚/新西兰86%。MSCI测算,在未来5年,全球投资规模中将有57%受到ESG策略驱动或影响。

安永在2018年进行的全球投资机构调研结果显示,97%的机构投资者会根据企业的ESG信息披露进行投资估值。

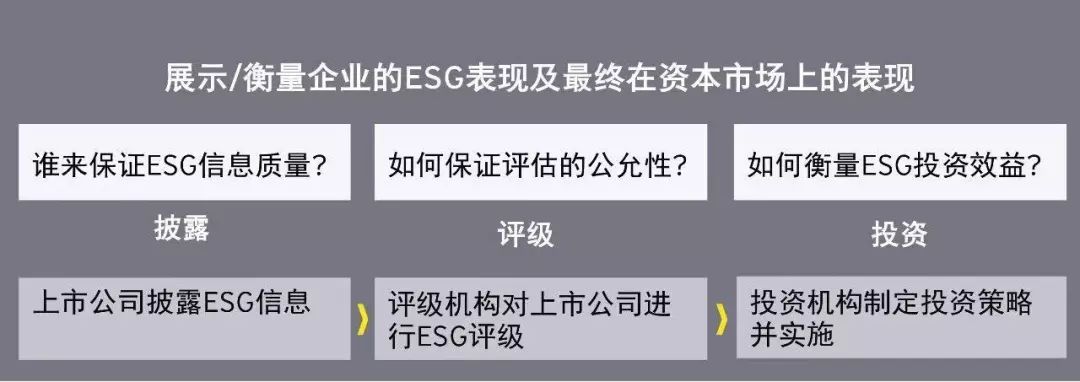

综上,上市公司披露ESG数据,为投资机构提供一手ESG信息;ESG评级机构利用上市公司披露的数据以及来自政府、媒体、研究机构和其他来源的数据,使用分析工具衡量企业行为的可持续性,衡量结果可反映一家企业管理非系统性和系统风险的能力。长期来看,A股和H股上市公司ESG信息基础将更加健全和充分,这有助于机构投资人作出更加审慎的决策,特别是对于执行ESG投资策略的机构投资人,将在A股和H股市场获得更多信息助力和参考。

对我国上市公司的建议:

-

加强ESG管理,全方位提升ESG表现

-

加强ESG信息披露,对披露形式、披露渠道、披露策略进行全面改进

-

加强ESG报告评估管理,定期审核报告机制是否有效

-

积极回应评级机构问卷调查,强化信息沟通

对我国机构投资人的建议:

-

积极了解ESG投资政策和国内外趋势

-

把ESG投资策略纳入投资总体策略,并采用评估模型评估ESG投资收益

-

考虑建立配套的ESG投资机制,回应境内外资产所有人的ESG要求

-

开展投资的环境和社会影响评估

-

督促被投企业改进ESG管理,进而强化ESG投资风险控制

综上,上市公司披露ESG数据,为投资机构提供一手ESG信息;ESG评级机构利用上市公司披露的数据以及来自政府、媒体、研究机构和其他来源的数据,使用分析工具衡量企业行为的可持续性,衡量结果可反映一家企业管理非系统性和系统风险的能力。长期来看,A股和H股上市公司ESG信息基础将更加健全和充分,这有助于机构投资人作出更加审慎的决策,特别是对于执行ESG投资策略的机构投资人,将在A股和H股市场获得更多信息助力和参考。

来源:安永气候变化与可持续发展服务