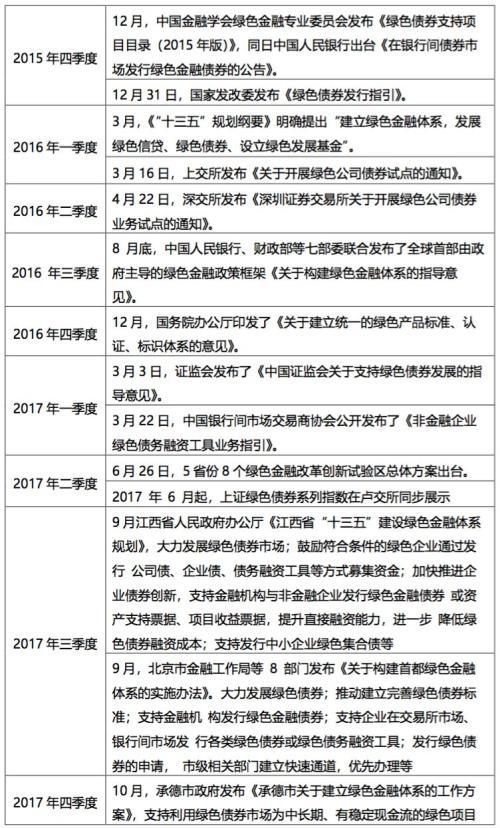

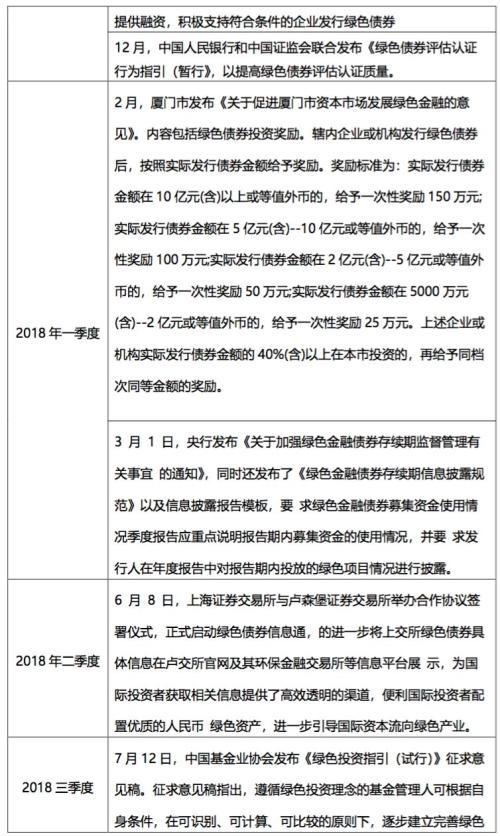

一、指数介绍

联合-中国绿色债券信用指数,旨在反映当前中国绿色债券市场的信用质量。指数得分越高表明信用水平越强,市场发生信用风险的可能性越小;反之,指数得分越低表明绿色债券市场信用质量越低,风险发生的可能性越大。本指数包含绿色债券全行业综合信用指数(以下简称“综合指数”)和四个绿色债券分行业信用指数(分别为铁路运输行业、电力行业、基础建设行业和银行业)。本指数于2018年9月20日正式发布,指数基期为2015年四季度,基数为100,按季度发布。

联合-中国绿色债券信用指数主要由四个维度的指标构成,分别为主体要素、债项要素、市场表现以及宏观经济。其中主体要素占主导地位,权重最大,体现了发行主体是市场信用的主要载体;其次为市场表现要素,反映出市场交易行情及行业政策助力在绿色债券市场发展中的重要作用;市场中绿色债券的集中到付情况、偿付压力以及担保情况等债项相关要素是考察绿色债券市场信用状况的重要因素;同时市场的发展离不开宏观经济的保障,宏观环境是绿色债券市场信用质量评价中不可缺少部分。基于此四个维度,利用综合评价法,最终得到各期综合指数。绿色债券各行业信用指数思路和算法与综合指数保持一致。

本文对指数历史三年(2016年~2018年)表现做了一般回顾,重点解读和分析2018 年第三季度联合-中国绿色债券信用风险指数结果。

二、2018年三季度指数表现综述

2018年三季度,符合联合-中国绿色债券信用指数标准的新发绿债52期,本季度绿色债券存量合计共1067只绿色债券,涉及发行人533家。

2018年三季度以来,债券市场信用事件频发,资金面趋紧,债券到期压力上升,在这一背景下,三季度绿色债券全行业综合信用指数小幅下行,延续了二季度的下降趋势,三季度综合指数下滑至102.03。分要素来看,主体要素因发行人财务表现下滑而较上期下降了0.50%,整体表现稳定;债项方面,因偿付压力上升,债项要素较上期表现大幅下滑5.29%;市场表现较为稳定,发债利差有所缩小,二级市场交易行情稳定,市场表现整体较上期上涨2.94%;最后宏观要素方面,尽管经济增速较上季度6.8%小幅下滑至6.7%,但PMI保持稳中向好,无风险利率下行,社会融资水平趋向合理,宏观要素较二季度明显稳中向好,扭转了二季度的颓势,整体上行3.18%。综合表现下,三季度综合指数为102.03,比上季度下滑0.10个百分点。

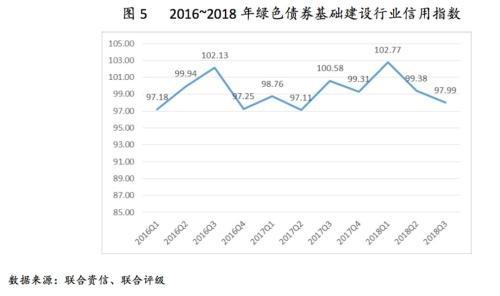

分行业来看,除电力行业绿色债券信用指数表现基本稳定外,铁路运输、基础建设和银行业指数均表现一定程度下滑。具体来说,电力行业本季度受市场行情青睐,新发债利差缩小,较上季度小幅上行0.21个百分点,信用指数达到98.47;铁路运输行业受债券到期压力上升影响,较上季度下滑0.63个百分点,达到99.36;基础建设行业受到信用事件影响,新债发行利差上行,较上季度下滑1.39个百分点,达到97.99;银行业未来将面临到期偿付压力,受此影响较上季度小幅下滑0.29个百分点,达到103.71,但信用质量整体仍处在相对较高水平。

三、绿色债券行业综合信用指数

(一)2018年三季度,综合信用指数小幅下滑,延续上季度下降趋势

以2015年四季度为基期,绿色债券综合指数曲折中前进,随着绿色发展理念的深入和绿色债券发行鼓励政策的逐步实施,2017年起绿色债券信用质量呈现出持续上升趋势,在2018年一季度达到三年来最高点,指数得分为102.98。但随着2018年去杆杠改革的深入,债券市场信用事件频繁爆发,债券到期压力增大等因素影响,二季度指数表现回落,较一季度下滑0.82%至102.13,其中,市场表现下滑幅度最大。三季度延续了上季度的下滑趋势,整体指数进一步降至至102.03,主要系未来偿付压力变大,债项要素表现下滑所致。

在当前11期的绿色债券信用风险全行业指数中,绿色指数下降较为明显的两个季度出现在2016年四季度和2018年二季度,主要系市场资金收紧引起流动性不足所致,同时监管趋严、宏观经济下行均对绿色债券市场信用质量构成一定压力。但整体来看,绿色债券市场全行业综合信用质量呈现缓步上升局面,这与金融监管加大规范力度,政府相关部门就绿色债券相关“意见”和“指引”落地,鼓励并指导绿债发行,市场参与主体和发行产品更加丰富有很大关系。

(二)分要素表现

中国绿色债券信用指数的指标体系分为4个信用维度,各包括主体要素、债项要素、市场表现以及宏观经济。下文分析绿色债券全行业信用指数的4个分要素指数2016~2018年的表现:

从“主体要素”维度来看,尽管参与主体逐步丰富,但国有企业仍是市场主要发行人

发行人主体信用质量经历了缓慢上升波动前行的过程。整体来看,随着绿色债券发展,发行主体逐渐丰富,国有企业占比随着民营、合资等非国有企业发行人的出现而发生小幅下降。发行人主体信用表现逐步趋好,发行人平均授信额度有所增加,AAA级别的主体占比大幅提高,实际参与发行绿色债券的发行人平均财务质量小幅上升。发行人信用质量改善主要是由于参与绿债发行的主体中银行占比有所上升,预计随着银行业逐渐加大对绿债的关注,银行发行人占比的走高将进一步提升主体信用质量。另外,发行人仍然主要集中在国企,特别是地方国企。地方国企的信用质量将是未来影响绿色债券市场信用质量的重要因素。

从“债项要素”维度来看,绿色债券信用状况出现一定波动

从债券角度考虑,我们分别从债券信用等级、到期偿付压力、企业现金流对债券余额覆盖率、债券担保情况四个方面综合分析衡量信用质量状况。综合来看,绿色债券在债券信用质量方面仍然处在波动时期。考虑到中国绿色债券将逐步走向规范化道路,绿色债券无论从申请、发行、项目披露、绿色标准以及绿色监督等方面都将迎来更规范的行业标准,预计未来绿色债券的信用质量将有进一步提高的空间。

从“市场表现”维度来看,行业集中度较高,发展初期政策红利明显

从行业角度分析绿色债券时发现,绿色债券主要集中分布在铁路运输、电力、基础建设等行业中。尽管随着绿色债券市场不断发展,行业集中度有所下降,但占比首位的铁路运输行业集中度仍然较高。在2016年一季度至2018年三季度的这11个季度中,铁路运输行业平均占比为53.14%,而排名第二的电力行业仅为13.12%。同时,我们从行业专家政策打分中发现,绿色债券行业政策助力愈加明显,随着一系列国家级支持政策出台,以及地方政府落实政策的实现,预计绿色债券行业发展仍将具有明显的向好趋势。

随着我国经济从高速度向高质量的转变,经济增速面临下滑。受此影响,社会融资成本上升明显,资金呈现一定的紧张局面,债券市场融资前景受到考验。宏观增速放缓以及高质量发展的结构性要求将对绿色债券整体信用质量构成一定的下行压力。但值得注意的是,高质量发展的要求将对债券市场发展从制度和监管方面提出更高更严格的要求,长期来看,这将提高债券市场的抗压能力,从本质上提高债券市场的信用质量。现阶段绿色债券仍处在发展调整过程中,信用质量的波动仍受到宏观政策的明显影响。

四、绿色债券各行业信用指数

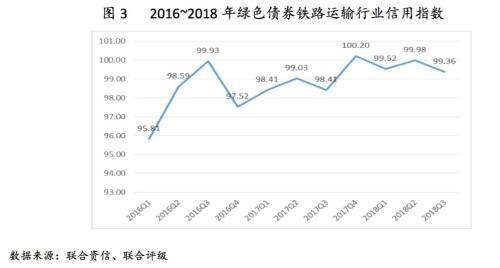

(一)铁路运输行业发行人均具备国企背景,行业信用指数走势基本与全行业综合指数保持一致

铁路运输行业作为国民经济发展的重要行业之一,在我国绿色债券市场占据重要地位。从数据来看,2018年三季度,铁路运输行业发行规模占比达到52.72%,尽管与基期(2015年四季度,57.61%)相比,行业占比已经有所下降,但仍然较排名第二行业高出37个百分点,牢牢稳固在第一行业的位子,并且随着高铁投资的重新提速,预计铁路运输行业在未来较长一段时间内都将保持较高的发债规模。

2016年一季度,因未来三个月到期偿债压力上升,担保债券数量下降,新债发行成本上升等原因,铁路运输行业信用指数下降为95.81,较基期下降4.19%。随着偿债压力缓释,新发债优势加入,市场表现活跃和宏观经济环境的改善,2016年二季度和三季度,铁路运输行业信用指数逐步上升至98.59和99.93。但2016年四季度因市场资金紧张债券活跃度不高,宏观下行,同时该行业债券面临一定程度的偿债压力,导致最终该季度行业信用指数下降至97.52。2017年一、二季度,铁路运输行业信用状况开始缓慢复苏,信用指数由上一年年底的低谷逐步上升至二季度末的99.03,基本接近基期水平。2017年三季度,铁路运输行业由于行业集中兑付压力,行业信用指数小幅下降至98.41。由于偿债压力在上一个季度全部释放、外需支撑下宏观环境回暖,2017年四季度铁路运输行业信用指数上升至历史最高水平100.20。进入2018年,宏观经济环境下行压力,导致2018年一季度和二季度铁路运输行业信用指数回落至99.52和99.98;三季度,叠加到期偿付压力上升,铁路运输行业信用指数持续下滑至99.36。

铁路运输行业发行人基本均为国有企业,行业发行规模较大,但发行人财务能力并不稳定,信用质量波动性也较大,债券往往面临集中偿付压力。从各期数据走势来看,铁路运输行业指数与总指数基本保持一致,这与该行业发行规模占比最大有关,铁路运输行业的信用状况对全行业信用质量举足轻重。同时,行业的集中度较高仍是绿色债券的一大特色。

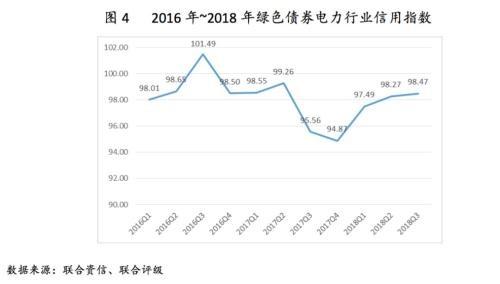

(二)电力行业信用指数较上季度小幅上行,但整体信用质量仍然相对较低

我国电力行业主要以火力燃煤发电为主,受到近年来国家环保要求趋严,煤炭行业去产能政策的影响,电力行业逐步倾向与清洁能源发展,这构成了电力行业绿色债券发行的主要动力。电力行业在绿色债券发行中占据重要地位,电力行业绿色债券发行规模呈现出稳步发展态势,每季度存量平均规模超过3,600亿人民币,行业绿色投资需求呈现稳定局面。但受到其他行业绿色债券发行规模迅速增长的影响,我国电力行业绿色债券发行规模占比呈现出下降态势,由2015年四季度的16.14%下降至2018年三季度的10.08%,行业存量排名也从第二位下降至第三位。

2016年一季度,电力行业信用指数为98.01,相比基期下降1.99个百分点。2016年二季度和三季度,电力行业信用指数逐渐上升,分别为98.65和101.49,主要是由于相关绿色债券鼓励政策和监管制度陆续出台,电力行业清洁能源、绿色能源发展得到鼓励,行业绿色债券发行成本优势逐步显现。2016年四季度和2017年一季度,电力行业信用指数回落至98.50和98.55,基本恢复2016年初水平。2017年二季度,电力行业信用指数逐步回调上升,达到99.26。2017年三季度,由于集中兑付压力上升,发行人财务能力下降,电力行业信用指数大幅度下跌至95.56。2017年四季度,由于发行人信用质量水平有所下降,以及新发债券利差走扩,电力行业信用指数降至94.87,刷新基期以来该行业历史最低水平。进入到2018年,由于偿付压力在2017年年末基本全部释放,集中兑付压力骤减,电力行业信用指数逐渐反弹至97.49和98.27,三季度进一步平缓上升至98.47。

电力行业由于受到国家去产能政策、煤炭价格上涨以及上网电价同比下降等因素的影响,相比其他行业竞争力不强,绿色债券信用质量一度呈现萎靡态势,整体信用质量始终不高,是绿色债券市场信用质量相对较低的行业之一。

(三)基础建设行业信用指数2018年持续下滑

在绿色债券市场中,基础建设主要为路桥、水利等基础公共项目的施工建设,是国家固定资产投资的重要环节,也是国家宏观经济调控的手段之一。从各期数据走势来看,基础建设行业信用指数走势与宏观经济趋势密切相关,但同时也受到其他要素特别是绿色债券市场表现的影响。随着政府鼓励和引导民间资本、社会资本参与基础建设,基建投资增速加快。2017年四季度开始基础建设行业绿债发行量有明显上升,同比增速达到8%,存量绝对规模超过2000亿。同时,基础建设行业绿债发行主体和债券质量都有明显提升。

2016年一季度,基础建设行业受到集中兑付压力较大的影响,信用指数下降至97.18,比基期下降2.82个百分点。随着兑付压力缓释,行业环境改善等因素影响,2016年二季度和三季度基础建设行业信用指数开始回升,分别达到99.94和102.13。2016年四季度,受市场表现不佳和整体宏观资金面紧张影响,基础建设行业信用指数大幅下跌4.78个百分点,降至97.25。2017年一至四季度,基础建设行业信用指数上下小幅调整,分别为98.76、97.11、100.58和99.31,但波动幅度不大,整体保持相对稳定。进入2018年,基建行业绿债行情较好,发行优势明显,主体和债项要素质量表现明显提升,行业综合指数上升至102.77,成为拉动绿色债券信用质量上升的主要力量。但随着市场信用事件爆发,环保行业处于高压环境,发行优势减弱,二季度基础建设行业绿色债券整体信用指数出现下滑,综合指数下降3.30个百分点,达到99.38;三季度更是受此影响,持续下滑至97.99。

从绿色债券整体情况来看,基础建设行业发行人AAA级别较少,且发行人财务实力整体偏下,同时,债券发行级别不高,AA级别以下债券占比较大;相比于其他绿色债券行业,基础建设行业绿债发行成本优势并不明显,行业整体信用质量不高。

(四)银行业信用指数小幅下行,但整体仍保持相对较高水平

银行业所发行的绿色债券是绿债市场的重要组成部分,该行业的信用指数相对较高。2016年前三季度内,银行业绿色债券信用质量逐步攀升,并在2016年三季度达到104.77,成为当前各行业信用指数的最高点。2016年四季度,受宏观下行压力和银行业年末资金紧张影响,银行业绿色债券信用指数下降至102.93。2017年一季度和二季度,由于对绿色债券的鼓励和扶持政策加大,中小型城商行陆续参与到绿色债券发行中,发行主体逐步丰富,导致银行业绿色债券的主体和债券信用质量较前期有所下降,绿色债券信用指数延续了2016年四季度的下降趋势,分别降至102.10和101.60,但信用水平仍然高于绿色债券其他行业。2017年三季度,由于银行业绿色债券发行利差具有明显优势,小幅提振了绿色行业信用指数,略微上升至101.96。银行业绿色债券普遍以中长期为主,短期内兑付压力较小,助力银行业债券质量整体保持在较高的水平。2018年一季度和二季度,银行业绿色债券发行主体信用质量逐步提升,该行业信用指数逐步上升至102.51和104.00。2018年三季度,受偿债压力上升以及债项AA级以下占比上升影响,银行业信用指数小幅下降,达到103.71。

银行业在我国绿色债券市场开启以后迅速发力,成为绿色债券市场的中坚力量,无论从发展速度和发展规模来看,银行业在我国绿色债券发展当中都发挥了重要的作用。银行业绿色债券以中长期债券为主,短期内银行业基本不存在偿还压力,但今后部分银行业绿色债券将会面临债券到期,不排除银行业绿色债券将面临集中兑付压力。

五、2018年四季度展望

就当前的绿色债券市场表现来看,发行主体方面有更多优质企业参与绿色债券发行,主体要素一直保持较稳定水平;但债项要素方面则因各期到期偿付压力以及债券担保状况的变化出现了一定幅度的波动;市场表现方面因信用事件冲击以及市场情绪影响,出现波动的可能性更大;宏观方面,尽管经济出现小幅回落,但监管层致力于加强引导资本合理配置,降低实体经济融资成本,融资环境逐步改善。

预计2018四季度,绿色债券市场主体要素继续保持稳定水平,债券市场到期压力在三季度得到一定程度释放,市场表现可能受到信用市场和投资者情绪影响出现一定程度波动,宏观环境继续面临下行压力,但债券市场融资环境出现大幅恶化的可能性较低,绿色债券市场信用质量继续小幅下行的可能性不大。

转自:金融界

来源:联合资信